はじめまして、飛雄(とびお)です。

40代・50代の資産形成初心者向けに、「何から始めたらいいか分からない」不安を解消し、合理的な投資・家計改善の具体策を発信するブログ運営者です。

40代半ばで「このままで老後は大丈夫なのか?」という不安に直面し、

資産形成に本気で取り組んだ結果、

1年で純資産を1000万円増やすことに成功しました。

このブログでは、

「今さら投資なんて遅いのでは…」

「何から始めればいいかわからない」

そんな不安を抱える40代・50代の方に向けて、

「資産配分」「インデックス投資」「リスク許容度設計」「NISA・iDeCo活用」など、

データと実体験に基づく“合理的な資産形成”を、

できるだけ再現可能な形で発信しています。

机上の理論だけではなく、

実際の家計・資産データ・意思決定プロセスをすべて公開しながら、

「普通の会社員でも、ここまで来られる」という現実を示すことが、

このブログの目的です。

📘 まずはこちらから → 資産形成の公式を理解する

飛雄(トビオ)の基本情報

- 年齢:40代中盤

- 学歴:高卒理系

- 職業:技術職

- 年収:1,200万円

- 投資歴:本格開始から約1年

- 投資スタイル:インデックス投資を軸にした長期・分散・合理設計

- 主なテーマ:資産配分、リスク許容度設計、NISA・iDeCo活用、家計最適化

なぜ、資産形成を語る資格があるのか(飛雄の強み)

私は、就職氷河期世代として社会に出ました。

高卒・理系・技術職という、決して恵まれているとは言えない条件の中で、

「感情ではなく、データと合理性で判断する」ことだけを武器に、

キャリアを積み重ねてきました。

その結果、

高卒技術職としては異例の、40代前半で年収1000万円超に到達。

仕事では一貫して、

- 問題を構造化する

- 数字で検証する

- 再現性のある仕組みに落とす

という思考プロセスで成果を出してきました。

そして40代半ば、ふと立ち止まったときに、

こう思ったのです。

「このまま何となく働き続けて、本当に老後は大丈夫なのか?」

年収はそれなりにある。

でも、資産形成はほぼノー設計。

教育費、住宅ローン、老後資金――

どれも“なんとなく不安”なまま、

数字で把握すらしていませんでした。

ここで初めて、

仕事で使ってきたロジカルシンキングを、人生設計に使おう

と決めました。

1年間、可処分時間の90%を資産形成に投入した理由

私はそこから約1年間、

可処分時間の90%以上を、

- 投資理論(期待リターン、リスク、分散、効率的フロンティア)

- インデックス投資の構造と限界

- 資産配分設計とリスク許容度評価

- NISA・税制・制度設計

- 行動ファイナンス(なぜ人は合理的に投資できないのか)

といったテーマの学習と、

自分自身の家計・資産データへの適用に使いました。

その過程で強く感じたのは、

多くの人が「投資が難しい」のではなく、

「合理的な設計図を持たずに始めている」だけだということ。

逆に言えば、

設計さえ正しければ、

投資は感覚や才能ではなく「構造」で勝負できる。

そう確信できるようになりました。

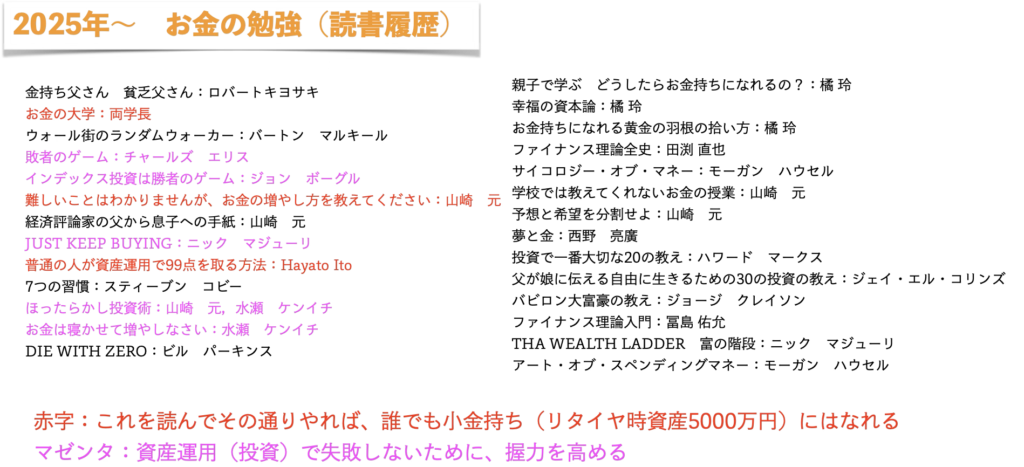

時間の投資先として最も有意義なのはやはり「読書」だと思います。

「本気で資産形成する」と決めてから読んだ本はこちらー

特におすすめなのは、僕と妻の人生を変えた本

・本当の自由を手に入れる お金の大学(両学長)

一家に1冊、必携です。(笑)

そして投資初心者におすすめなのが

・難しいことはわかりませんが、お金の増やし方を教えてください!(山崎元・大橋弘祐)

・全面改訂 第3版 ほったらかし投資術(山崎元・水瀬ケンイチ)

日本での投資の「やり方」と「考え方」がバランスよく学べる2冊です。

これら名著で学びつつ、1年間本気で資産形成に取り組んだらどうなったか。

次の章でご紹介します。

1年で純資産+1000万円。その中身

その結果、

1年間で純資産を約1000万円増やすことができました。

これは、

- ハイリスク投資の成功

- 個別株の当たり

- タイミング投資の妙技

といったものではありません。

主な要因は:

- 家計の構造改革(固定費・意思決定の最適化)

- リスク許容度に基づく資産配分設計

- インデックス投資による長期期待値の最大化

- NISAなど税制優遇制度の合理的活用

つまり、

特別な才能がなくても再現可能な要素の積み重ねです。

このブログでは、

そのとき実際に考えたこと、悩んだこと、失敗したこと、

そして最終的にどんな判断をしたのかを、

できる限りそのままの形で共有しています。

実際の歩みは「サイドFIREへの軌跡」で紹介しています。

2025年の資産推移はこちら

※2025年1月末はMoney Forward MEへのデータ連携ができていない金融機関が多数あります

家計管理へのMoney Forward ME導入直後で、

2025年1月末はデータ連携が不十分でした。

2月から本気で全ての口座を紐付けたところ、

『自分が今どこに立っているのか』が初めて可視化され、

身が引き締まったのを覚えています。

放置していた企業型DC(年金)を連携した瞬間の衝撃は忘れられません。

『知らないうちに貯まっていた資産』を把握することも、立派な資産形成のスタートです。

家計の「可視化」は資産形成における「最初の一歩」です。

資産形成の基礎知識は「基礎知識向上委員会」でまとめています。

このブログで発信していること

このブログでは、主に以下のテーマを扱っていきます。

- インデックス投資の合理性と限界

- 自分に合ったリスク許容度の見つけ方

- 資産配分・リバランス設計

- NISA・特定口座・税制の使い分け

- 家計のB/S(資産・負債)構造の改善

- 「感情に振り回されない投資判断」の作り方

すべてに共通しているのは、

「過去のリターン」ではなく、

「将来の合理性」で意思決定する

というスタンスです。

短期的に儲かるかどうかではなく、

10年後・20年後に後悔しない設計かどうか。

その視点から、

データと構造をベースに解説しています。

「今さら遅いかも…」と思っているあなたへ

40代になると、多くの人がこう感じます。

- もう若くないし、今さら投資しても手遅れでは?

- 教育費も住宅ローンもあって、余裕なんてない

- 失敗するのが怖くて、一歩踏み出せない

正直に言います。

私もまったく同じ状態からスタートしました。

だからこそ、このブログは、

「すでに資産がある人」や

「投資が得意な人」向けではありません。

- ごく普通の会社員

- 投資経験ほぼゼロ

- 老後が何となく不安

そんな人が、

感情ではなく構造で資産形成できるようになること

それだけを目的にしています。

家族構成と、リアルな生活背景

- 飛雄:40代中盤の会社員(年収1,200万円)

- 妻:40代中盤・パート勤務(年収270万円)

- 長女:東京で一人暮らしの大学生

- 長男:実家暮らしの高校生

教育費、住宅ローン、老後資金――

いわゆる「標準的な日本の40代家庭」が直面する課題は、

ほぼすべてフルセットで抱えています。

だからこそ、

このブログで扱う資産形成は、

独身・高収入・金融リテラシー高め層向けの理論論文ではなく、

「この家計条件で、どう設計すれば合理的か?」

という、

現実ベースの意思決定記録になっています。

家計B/Sの実データ(2026年2月時点)

私はこのブログで、

机上の理論ではなく「実際の数字」を公開していきたいと思います。

資産・負債の状況

- 総資産:約3,500万円

- 負債:約1,700万円(全額住宅ローン)

- 純資産:約1,800万円

※マイホームの資産価値は含めていません

※退職金で一括返済可能ですが、安全サイドで評価しています

これらの数字を公開している理由は、

読者にマネをしてほしいからではありません。

そうではなく、

「こういう前提条件の家計で、

どんな判断をすると、どんな結果になるのか」

その思考プロセスを、

できるだけ透明な形で共有したいからです。

このブログで、あなたが得られること

このブログを読み続けることで、あなたは:

- 自分にとって適切なリスク水準がわかるようになります

- 投資商品の“見かけの成績”に振り回されなくなります

- NISAや税制を、感覚ではなく構造で使えるようになります

- 「不安だから投資する」から「合理的だから投資する」へ思考が変わります

そして最終的には、

「老後が何となく不安」から、

「設計上、たぶん大丈夫」へ

その状態に到達することを目標にしています。

最後に

私は、

「投資は才能のある人が勝つ世界」だとは思っていません。

むしろ、

合理的な設計をした人が、

時間と確率の力で、静かに勝っていく世界

だと思っています。

もしあなたが今、

- 投資に興味はあるけど、何から始めればいいかわからない

- 今さら始めても遅いのではと不安

- 情報が多すぎて、逆に動けなくなっている

そんな状態なら、

このブログはきっと役に立ちます。

一緒に、

「感情ではなく、構造で」

資産形成を進めていきましょう。

投資はもうやっているけど、もっと正しい知識を身に付けたい

そんな方は、「握力向上委員会」の記事を参考にしてください。

本ブログで紹介する方法は長期的な合理設計に基づくものであり、投資の結果は市場および個々の状況により変動する可能性があります。読者自身の判断と責任を大切にしてください。