「保険の見直し」。節約に関する情報を集めると、必ずといっていいほど出てくるワードですよね。でも、「具体的に何をどう見直せばいいのか」を詳しく解説している情報は意外と少ないものです。

なぜでしょうか?

それは、保険の必要性が人それぞれ異なり、「これが正解!」と言い切れないからです。もちろん、信頼できる発信者のアドバイスを参考にして不要な保険を解約するのも一つの方法です。(※ただし、投資でこれをやるのは絶対NG!)

とはいえ、「自分自身がしっかり納得した上で見直しをしたい」と考える人も多いはず。そこで今回は、保険を見直す最初のステップと、「変額保険」という運用型の保険が本当に必要かを考えていきます。

注意事項

この15年間は株式市場が非常に好調な期間にあたります。そのため、保険や株式投資において、同じようなリターンが今後も得られるとは限りません。

投資において最も大切なのは、「リスク許容度の範囲内で運用すること」です。この点については、今後の記事でも詳しく解説していく予定です。

ちなみに、僕が貯蓄型保険に加入したのは2008年で、ちょうどリーマンショックのタイミングにあたります。市場環境によって結果が大きく変わることを、しっかり認識しておきましょう。

名著 JUST KEEP BUYINGの第15章 投資が運に左右される理由で、「リターンの順番が重要」ということについてデータで紹介されています。僕の2008年からの積立は「最高の運に恵まれた結果である」と強く実感することができました!

数字で客観的に判断しよう

ここからは、保険の見直しの具体的なやり方を紹介するとともに、数字を使って客観的に判断することの重要性についてお話しします。

今回は、投資性の強い「変額保険」について、僕自身が実際に行った比較方法を紹介しす。こういった保険商品に加入したときのことを振り返ると、多くの人が「必要な生命保険に加入する」というより、「お金が増えるかもしれない」という気持ちで契約しているのではないでしょうか?

実際、僕もそうでした。

だからこそ、感覚ではなく、「投資としての運用成績を数字で比較すること」が重要になってくるのです。

保険商品の年利計算方法

僕の場合、たまたま確定拠出年金と変額保険の運用期間がほぼ同じだったため、両者を比較してみました。(こちらの記事で僕が実際に変額保険とDCの運用成績を比較した例を確認できます)

変額保険と確定拠出年金(DC)は、どちらも投資先をある程度自分で選択できる仕組みを持っています。そのため、個々の選択によっては、資産配分(アセットアロケーション)が似通うことも多いでしょう。

しかし、もし運用期間が異なる場合は、保険と同じくらいの期間の投資信託や各種指数の成績と比較するのがよいでしょう。

こういった比較を行う場合、年利に換算する方法がお勧めです。リスク(=volatility)の比較はできませんが、そこは同じような内容の投資信託を探す時点でクリアできていると割り切りましょう。

年利はネット上で無料で利用できるツールを使えば簡単に計算できます。今回は楽天証券の積立簡単シミュレーションで計算してみましょう。

まず、自分が加入している変額保険の評価額の推移を確認します。

ここでは例として、月の保険料が1万円、10年間の加入期間で評価額が150万円とします。

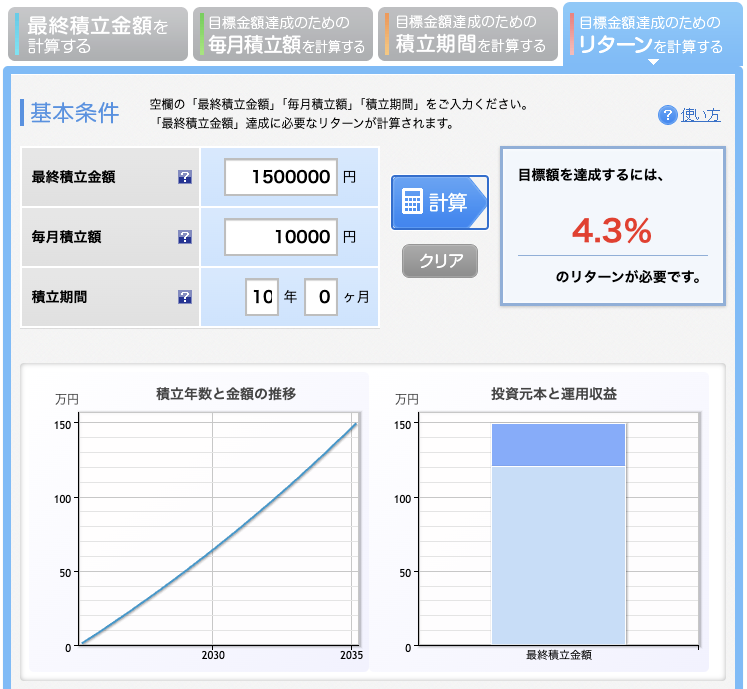

これを楽天証券の「積立かんたんシミュレーション」で以下の通り入力します。

- 「目標金額達成のためのリターンを計算する」タブを選択

- 最終積立金額 → 現在の評価額を入力

- 毎月積立額 → 毎月の掛金を入力

- 積立期間 → 保険の加入期間を入力

- 計算ボタンを押す

すると、こんな感じで年利を計算してくれます。

この条件だと、この保険商品は過去10年間、年利4.3%で運用してきた。ということになります。

ちなみに一時払いの変額保険の場合は、その期間(x年)で何倍(y倍)になったかを出せば、以下の式で年利を算出できます。例えば100万円が10年で180万円になった場合、x=10、y=1.8

x√y-1 ※xかける√yではなく、x乗根のyです。

エクセル等で計算する場合は、「=y^(1/x)-1」と入力すればOKです。

よくわからん!という場合は、三菱UFJアセットマネジメントの「一括投資シミュレーション」などで初期投資額と投資期間を入力後、「これくらいかな?」と思う年利を入力して何度も計算してみてもいいです。

次の章では、具体的な比較検討の方法を、例題を交えながら解説していきます。

全世界株式との比較

まず、変額保険で何に投資しているのかを確認しましょう。(※変額保険は「保険」ではなく「投資」だということを忘れずに!)

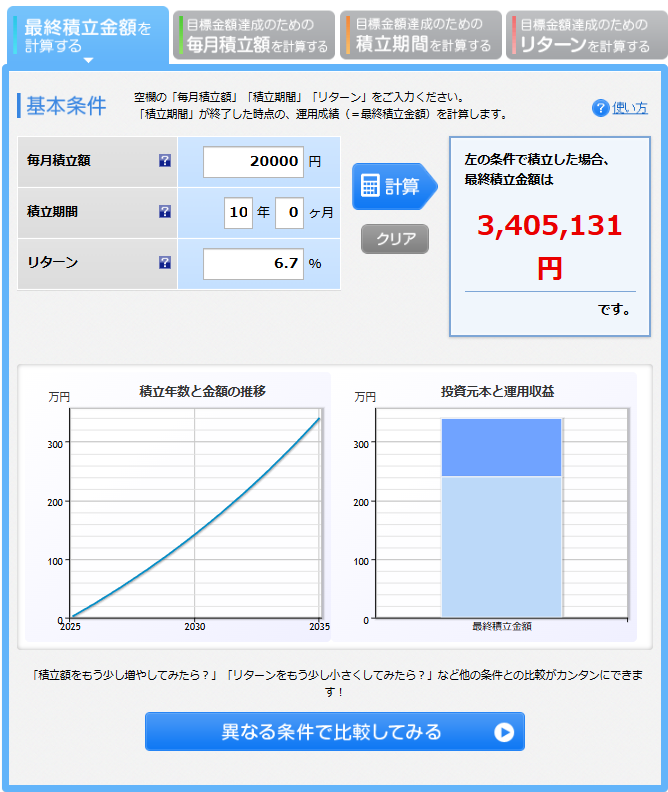

僕の場合、投資対象は株式100%で、ほぼ全世界株式に近いものでした。そこで、実際の保険商品の運用利率(年利6.7%)を使い、以下の条件で計算してみます。

- 月額保険料:20,000円

- 加入期間:10年間

この場合、

➡ 元本240万円に対し、運用益100万円

➡ 資産総額340万円

となります。楽天証券の「積立かんたんシミュレーション」に入れてみるとこんな感じ↓

比較対象:全世界株式(MSCI ACWI)

変額保険と比較するのは、eMAXIS Slim全世界株式(オール・カントリー)!

……と言いたいところですが、設定からまだ10年が経過していません(泣)。

そこで、同じ指数(MSCI ACWI)に連動し、10年以上の実績があるETFで比較することにしました。

ETFの運用成績

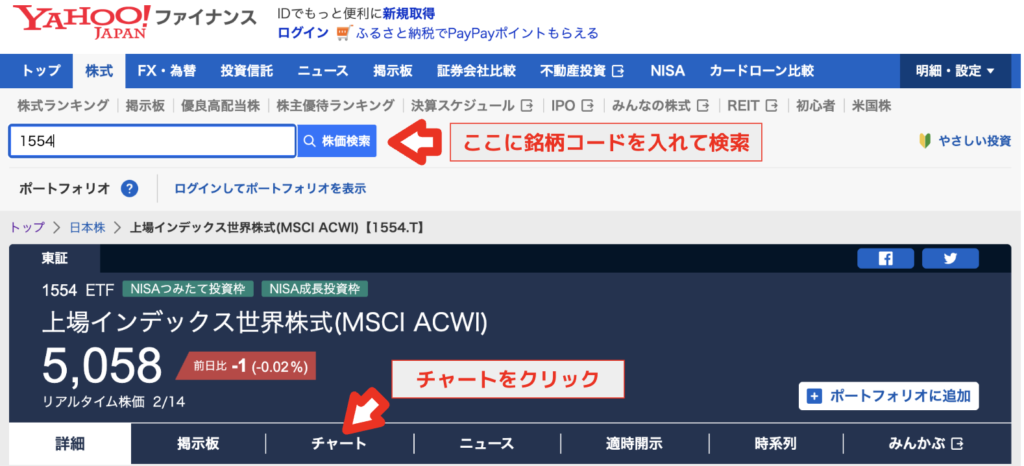

Yahoo!ファイナンスで銘柄コード「1554」と検索すると、詳細が確認できます。

記事執筆時点では、10年前の評価額が1,890円、現在の評価額が5,000円でした。

➡ 10年トータル上昇率(騰落率)

5000÷1890=264.55%

実際にやったことはこんな感じ↓

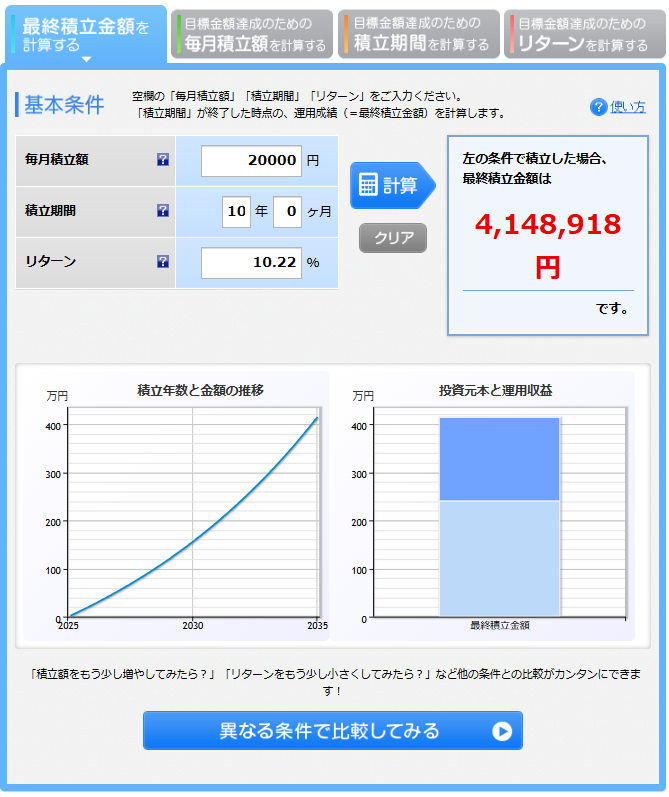

この騰落率を年利(複利)に換算すると、年利10.22%になります。(※計算方法は後述)

この年利10.22%で、同じ条件(毎月20,000円×10年間)で運用した場合の結果は以下の通りです。

➡ 元本240万円に対し、運用益175万円

➡ 資産総額415万円

数字で比較することの重要性

この計算をすると、変額保険と全世界株式ETFの違いが明確になります。

- 変額保険:運用益100万円(総額340万円)

- ETF(全世界株式):運用益175万円(総額415万円)

つまり、単純計算すれば、10年間で約75万円の運用手数料を保険会社に支払っていたのと同じ結果です。

保険商品の運用結果だけを見ると、「10年間で100万円も利益が出た!」と感じてしまいがちです。僕も最初はそう思い、解約を迷っていました。

しかし、「自分で同等の投資商品を購入した場合と比較する」ことで、「実は75万円損している」という事実が浮き彫りになるのです。

投資において、感情や感覚に流されず、数字で客観的に判断することがとても重要だと改めて感じました。

正しく比較するために重要なポイント

こういった比較をするときに大切なのは、次の2点です。

- 「自分が保険商品を通じて何に投資しているのか」を正しく理解すること

- 「それと同じような投資信託や指数を選び、適切に比較すること」

おおよそ同じと言えるもので比較しなければ、意味がありません。

しかし、「どの指数や投資信託と比較すればいいのか」を判断するのは、意外と難しいものです。このあたりの具体的な方法についても、今後の記事で詳しく解説していきたいと思いますので、ぜひ楽しみにしていてください!

騰落率から年利への換算方法

本文中で一時払い時の年利を算出する方法としてもさらっと記載しましたが、単純な騰落率から年利へ換算する方法について、もう少し丁寧に書いておきます。

比較対象となる投資信託や指数を決めたら、まず保険の加入期間と同じ期間の騰落率を調べます。

📌 計算式:(年数√騰落率)−1

文字だとわかりにくいですね💦 年数✖️ルートではなく、年数乗根の騰落率です。 ※騰落率の単位は「倍」

エクセルで計算する場合

- A1セルに騰落率を入力(例:2.645)

- 別のセルに次の数式を入力 「

=A1^(1/年数) - 1 」

10年で計算するなら、2.645の10分の1乗マイナス1という計算です。

こうして自分なりに勉強することで、あの「72の法則」についても、「なるほどそう言うことかー」と納得することができましたね。

まとめ

- 保険の見直しには、まず「洗い出し」「精査」が必要

- 感情ではなく、数字で客観的に判断することが重要

- 変額保険は投資商品であり、他の投資と比較すれば本当に有利かどうかが見えてくる

今回は僕が実際一番悩んだ変額保険の見直し方について紹介しました。

貯蓄型保険は自分にとって本当に必要なのか。皆さんもぜひ考えてみてください。

コメント