こんにちは、飛雄です。

投資の話になると、多くの人がまずこう考えます。

「S&P500とオルカン、どっちがいい?」

「NASDAQ100ってリターン高いらしいけどどう?」

でも実は、

投資の成否を最も左右するのは“指数選び”ではありません。

それよりもずっと重要なのが、

👉 資産配分

👉 運用資金“全体”でのリスク設計

今日はこの2つについて、できるだけ構造的に整理してみます。

この記事を読むと

✅「どの指数を選ぶか」で迷わなくなり

✅「自分の資産全体でどれくらいリスクを取っているか」を構造的に考えられる

ようになります。ぜひ最後までご覧ください。

投資で最初に決めるべきは「指数」ではなく「資産配分」

投資を始める前に、本来やるべき順番はこうです。

① 生活防衛資金を確保する

② 生活費・短中期の特別費を確保する

③ それでも余った資金を「運用資金」と定義する

そして、ようやくここで初めてこう考えます。

この運用資金、

全部株式にしても精神的に耐えられるだろうか?

もし答えが「YES」なら、

その時点でオルカン100%という選択肢は、かなり完成度の高い答えになります。

なぜなら、株式投資のリターンは「銘柄選択」から生まれるのではなく、

株式というリスク資産を保有することそのものから生まれるからです。

この構造については、こちらの記事で詳しく解説しています。

NASDAQ100に部分投資すると、なぜポートフォリオ全体のリスクが上がるのか

よくある設計があります。

「株式は怖いから、運用資金の50%だけ株式にしよう」

「その株式部分は、リターンが高そうなNASDAQ100にしよう」

一見、とても合理的に見えます。

でも実際に、リスクを数値で計算してみると、少し違った景色が見えてきます。

実際に主要指数と組み合わせポートフォリオのリスクを比較してみた

結論から言うと、運用資金を全額オルカンに投資するより、

現金50%+NASDAQ100 50%の方がリスクが高くなっていました。

では実際のデータを見てみましょう。

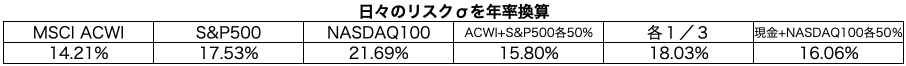

以下は、主要指数の過去約12年間の配当込み(グロス)日次データを使って、

いくつかの組み合わせポートフォリオの”年率リスク(標準偏差)=どれくらい値動きがブレるか”を計算してみました。

するとこの通り、12年間の平均で

- MSCI ACWI:14.2%

- 現金50%+NASDAQ100:16.1%

- S&P500:17.5%

- NASDAQ100:21.7%

という結果になりました。

「現金を50%残すことで投資のリスクを抑えよう」

と思って作ったポートフォリオが、

実際には

全額オルカンに投資するよりリスクの高い投資になっていた

つまり、“守っているつもりの設計”が、実は“攻めすぎた設計”になっていた

ということがわかります。

リスクを抑えたつもりでも、時間とともにNASDAQ100に近づいていく

さらに問題なのは、

株式部分が順調に増えていくと、

- 現金50 / NASDAQ100 50

→ 現金40 / NASDAQ100 60

→ 現金30 / NASDAQ100 70 …

というように、自然と株式比率が上昇していくことです。

そしてリバランスをしなければ、

ポートフォリオ全体の値動きは、次第に

NASDAQ100単体の値動きに近づいていくことになります。

つまり、“最初は50%だけだったはずなのに、気づけばNASDAQ100一本で投資している状態”になるということです。

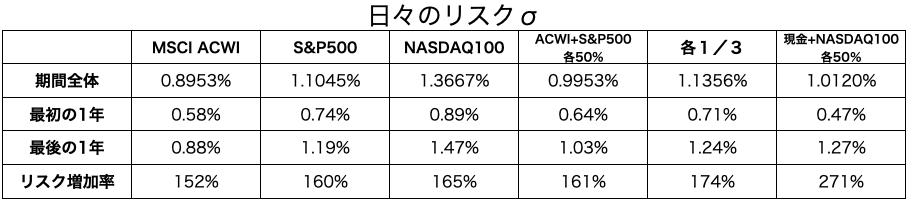

実際のデータでも、リスクは時間とともに拡大していた

この構造は、実データでも確認できます。

たとえば「現金50%+NASDAQ100」は、

- 最初の1年:日々リスク 0.47%

- 最後の1年:日々リスク 1.27%

と、約2.7倍に拡大していました。

これにより、「知らないうちに自分のリスク許容度を超えた運用になっていた」

となり、値動きの荒さに耐えきれず市場から退場してしまうのが

長期の資産形成において”最もやってはいけないこと”なんです。

これは「知識がないから」ではなく、「人間として自然な反応」

だからこそ、設計で防ぐ必要があります。

このリスクの増加を防ぐには「リバランス」が必要なんですが、

そんな手間のかかる難しいことをやるより、オルカン100%の方が

断然合理的だと思います。

なお、オルカン(ACWI)についても、

この12年データの中では「最初の1年」と「最後の1年」で

リスク水準が変化しています。

これは、短期間を切り取ったことによる統計的なブレであり、

理論的には、十分に長い期間では平均的なリスク水準に収束していくものです。

一方で、「現金50%+NASDAQ100」のリスク上昇は性質が異なります。

こちらは、株式部分が増えていくことで、

ポートフォリオ全体の構造そのものがNASDAQ100単体に近づいていくため、

時間とともにリスクが上昇していくのが構造的に必然だからです。

つまり、

オルカンの変動は「統計ノイズ」

NASDAQ100部分投資の変化は「設計上の必然」

という違いがあります。

多くの人は「ポートフォリオ全体」ではなく「株式部分」だけを見てしまう

本来、見るべきなのは:

ポートフォリオ全体のリスク

です。

でも実際には、多くの人がこう考えてしまいます。

「このファンド、値動き激しいな…」

「NASDAQ100は怖そうだな…」

つまり、

“動いている部分”だけを見てリスク判断をしてしまう。

これは日本人に限らず、人間の自然な認知特性です。

実際、日本では

「10%下落しただけで売却する人が7割近くにのぼる」という調査結果もあります

(投資信託協会:投資に関するWeb調査(投資に関する1万人アンケート)

2024年度(令和6年度)調査報告書より)。

だからこそ、

「余剰資金を100%株式に回すのは怖い」

という人にとって、

オルカン以外の選択肢は、基本的に存在しない

と僕は考えています。

それは臆病だからではありません。

リスク耐性が限られている人にとって、合理的な選択だからです。

オルカンは「正解」ではない。でも「基準点」である

よくこんな議論があります。

「オルカンは平均点すぎる」

「もっとリターンを狙える指数がある」

でも、そもそも株式のリターンは、

銘柄選択から生まれるのではなく、

株式というリスク資産を保有することそのものから生まれます。

だからまずやるべきは、

オルカンで“株式の平均リターン”を取りに行く

これが長期投資においては最も合理的と理解すること。

そこから先は、

- 特定の国に賭けたい

- 特定の因子に賭けたい

- リスクを受け入れられる

という、明確な目的と仮説を持つ人だけが、

オルカン以外を選べばいい。

まとめ:投資の順番は「指数」→ではなく「資産配分」→「リスク設計」

今日一番伝えたかったのは、この順番です。

① 生活設計

② 運用資金の定義

③ ポートフォリオ全体のリスク設計

④ その中で初めて指数選択

オルカンは“万能の正解”ではありません。

でも、

「株式投資とは何か」を測るための、最も合理的な基準点

です。

まずはそこに立つ。

その上で、必要な人だけが、そこから外れていけばいい。

それが、

最も再現性が高く、失敗しにくい投資設計だと僕は思っています。

(補足)この記事で使っている指標について

■ リスク(σ)とは

年間でどれくらい値動きがブレるかを表す指標です。

たとえば15%なら、「平均的な年の値動きは期待リターンの±15%程度」と考えられます。

株式の期待リターンについてはこちらの記事で解説しています。

数値が大きいほど、精神的に耐えづらい投資になります。

コメント