資産形成において「長期のインデックス投資」はもはや王道です。新NISAの普及もあり、多くの方がこの最適解に辿り着いています。 しかし、みなさんに問いかけたいことがあります。

「なぜ、その投資先を選んだのですか? その理由を、自分の言葉で説明できますか?」

「SNSで流行っているから」「過去10年のチャートが右肩上がりだから」……もしそんな理由だけで選んでいるなら、暴落時にその「握力」は簡単に緩んでしまうかもしれません。 この記事では、代表的な3つの指数「MSCI ACWI(全世界)」「S&P500」「NASDAQ100」の実績を、表面的なリターンではなく「リスク(数字)」の側面から深掘りします。

最後まで読めば、あなたが本当に選ぶべき指数と、それを持ち続けるための「覚悟」の正体がわかるはずです。

※MSCI ACWIとは? 全世界型の株式ファンド(通称:オルカン)が主に採用している、世界の株式市場の動きを示す代表的な指数です。

過去12年の実績:リターンの裏にある「顔」を見る

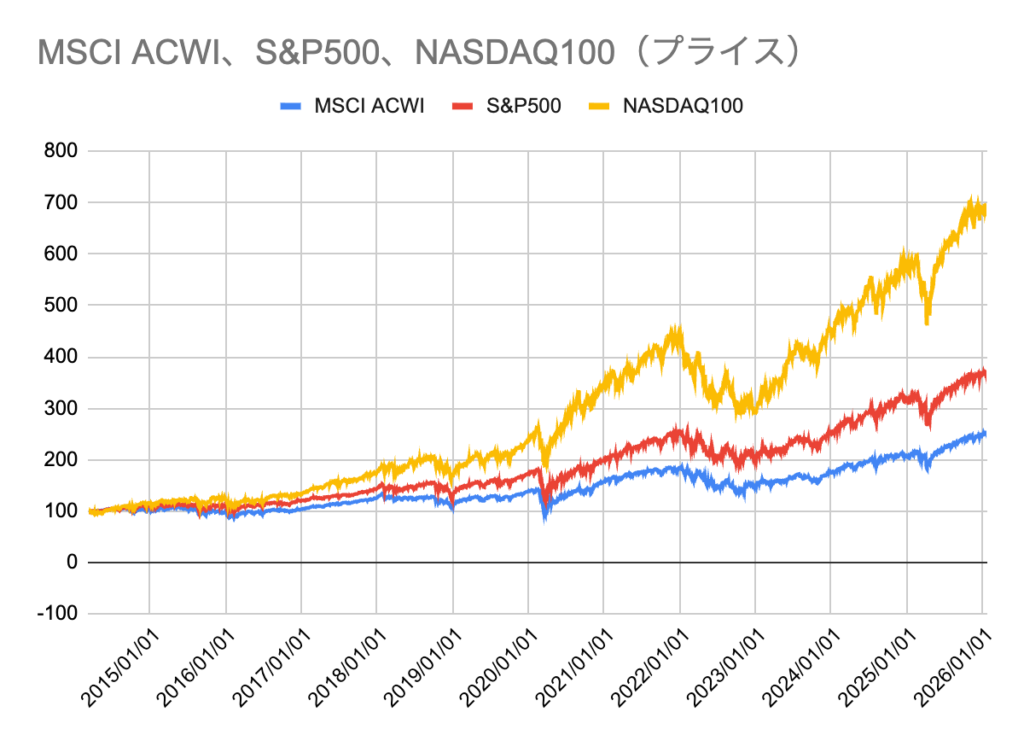

まずは、2014年3月〜2026年1月までの約12年間の推移を振り返ってみましょう。

これは2014年3月10日の各指数を100とした場合のチャートです。約12年間でACWIが2.5倍、S&P500が3.7倍、NASDAQ100が6.9倍といずれも素晴らしい実績を誇っています。

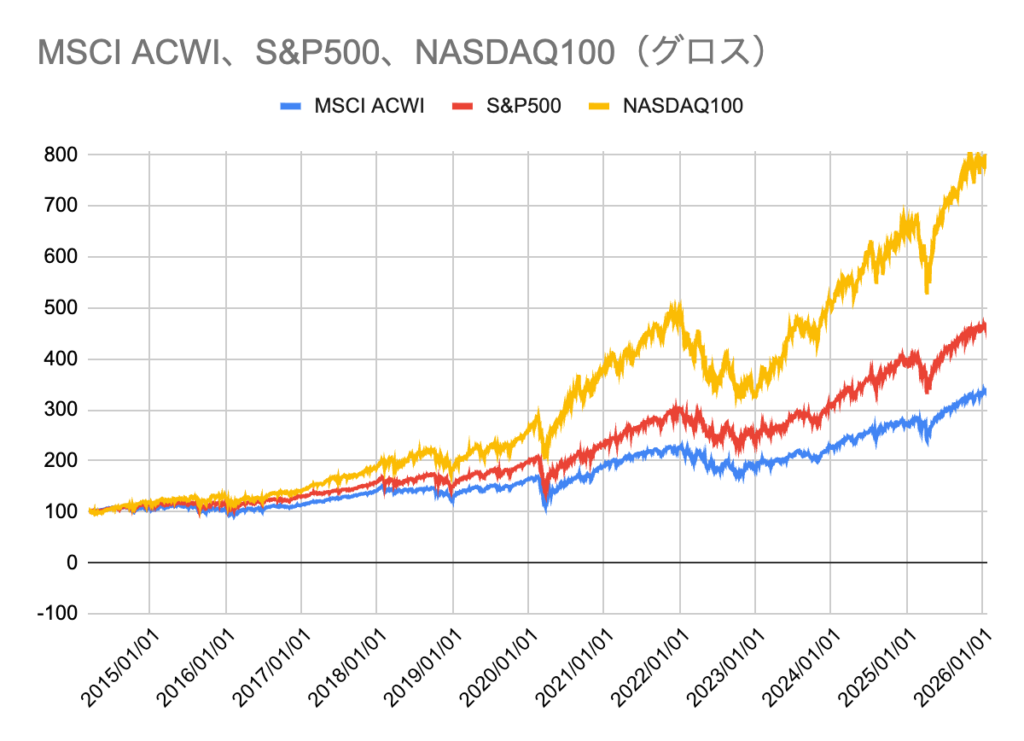

プライスと書いた通り、こちらは価格のみの値動きに相当しますので、配当込みのトータルでも見てみましょう。

・MSCI ACWI: 約3.4倍(配当込み)

・S&P500: 約4.6倍(配当込み)

・NASDAQ100: 約7.8倍(配当込み)

「やっぱりNASDAQ100が最強じゃないか!」と思うかもしれません。しかし、投資の世界には「リターンはリスクの対価」という鉄則があります。高いリターンの裏には、それ相応の「揺さぶり」があったことを忘れてはいけません。

「リスク」を正しく理解する:2σ(シグマ)の衝撃

各インデックスのリスク

では冒頭のチャートの期間の値動き(グロス)から、各インデックスのリスクを算出していきます。

| 指標 | MSCI ACWI | S&P500 | NASDAQ100 |

|---|---|---|---|

| 日々のリスク σ | 0.8953% | 1.1045% | 1.3667% |

| 年率換算リスク σ | 14.21% | 17.53% | 21.69% |

| 日々のリスク 2σ | 1.79% | 2.21% | 2.73% |

| 年率換算リスク 2σ | 28.43% | 35.07% | 43.39% |

この2σという数字は、統計学的に「約95%の確率でこの範囲に収まるが、逆に言えば1年のうちにこれほどの暴落が起きても全く不思議ではない」という警告灯です。

例えばNASDAQ100の場合、1年で約43%もの資産が目減りする可能性が統計的に十分にあるということです。あなたは、1,000万円の資産が1年で570万円になっても、笑顔でホールドし続けられますか?

リスクの大きさが心理面に与える影響

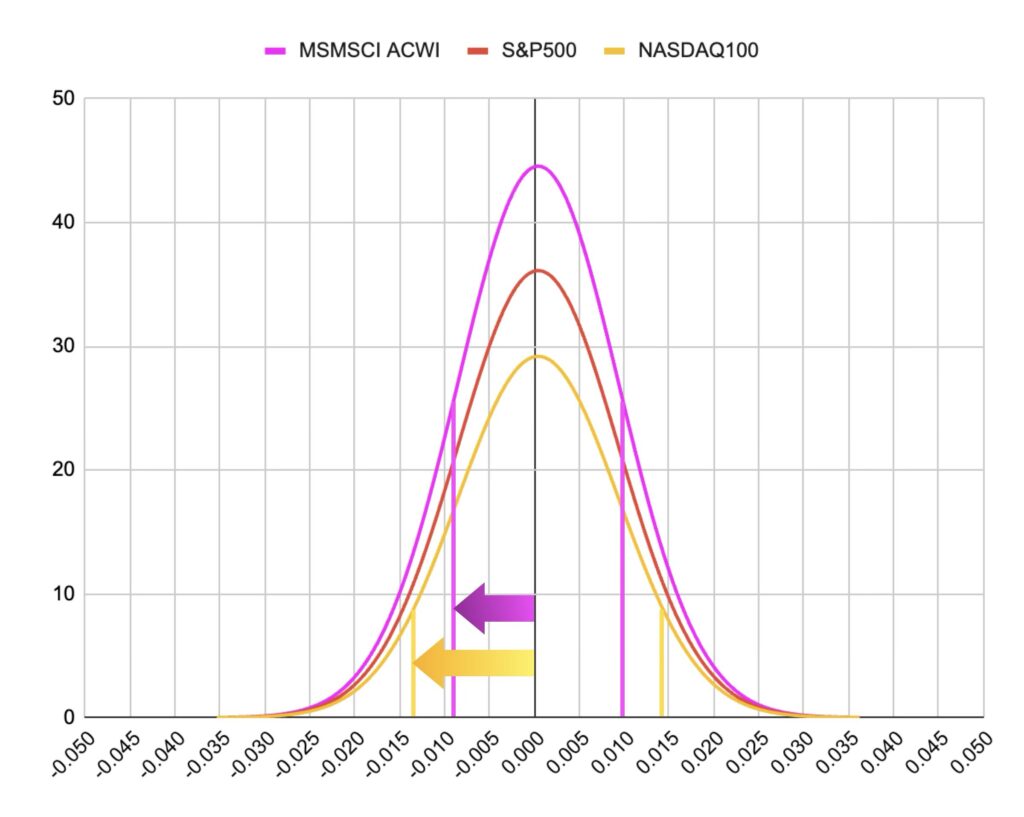

このリスクを視覚化するために、標準偏差を用いた「正規分布カーブ」を見てみましょう。

左に向いた矢印が、「1日の値下がりは68%の確率でこの範囲に収まる」下げ幅を示しています。

1年あたりのリスクでもこの割合は変わらないので、ACWIよりもNASDAQ100の方が暴落した時の下げ幅が大きいと言うことがよくわかります。上げ方向も同じですので、リスクが高ければ高いほど、心理的な負担は大きくなります。

正規分布を突き抜ける「現実の恐怖」

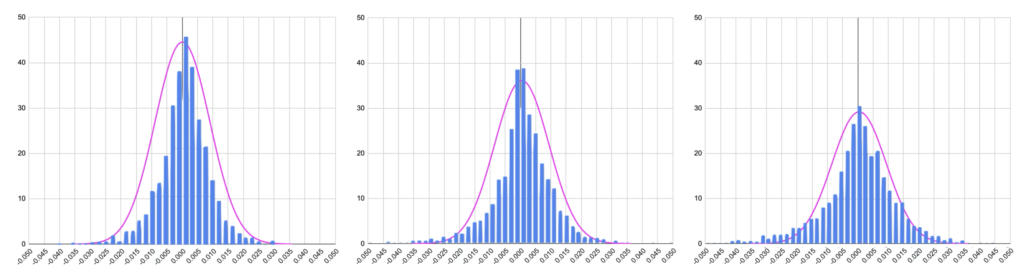

さらに厄介なのが、実際の相場は綺麗な「正規分布(理論上のカーブ)」には収まらないという点です。

これは実際の日々の指数データをヒストグラムで表し、そこにそのデータから算出した正規分布のカーブを重ねたもので、左からACWI、S&P500、NASDAQ100となっています。

データが示す通り、リスクの高い指数ほど、正規分布の裾野を突き抜けて「理論外の暴落」が発生しています。つまり、計算上のリスク以上に、現実はもっと過酷な場面が訪れることを示唆しています。

「リスク許容度」こそが、投資の賞味期限を決める

データで見た通り、リターンが高い指数ほど、私たちに突きつけてくる「恐怖(リスク)」も巨大です。ここで一度、冷静に考えてみてください。

隣の芝生は、なぜ青く見えるのか

相場が良い時期には、SNSやニュースで「NASDAQ100で資産爆増!」「S&P500一本でOK」といった景気の良い言葉が並びます。すると、全世界株式(ACWI)を選んでいる人は「自分は損をしているのではないか?」と不安になり、安易に乗り換えたくなるかもしれません。

しかし、それは「他人が取っているリスク(火傷する可能性)」を見ずに、「他人が得たリターン(利益)」だけを見ている状態です。

投資の「握力」を支えるのは、納得感

インデックス投資で最も避けなければならないのは、暴落時にパニックになって売却してしまうこと。これを防ぐ唯一の手段は、以下の2点を自分自身に刻んでおくことです。

- 期待リターンではなく、最大ドローダウン(最悪の下げ幅)で選ぶ

- 資産が40%減っても、自分の生活とメンタルが壊れないか?

- その指数の「中身」を愛せているか

- 米国一極集中で良いのか、世界分散が必要か。理屈で納得していれば、一時的な下落も「想定内」として耐えられます。

【まとめ】自分だけの最適解を持とう

過去12年の実績は、あくまで「過去のもの」に過ぎません。これから先の10年、どの指数が勝つかを完璧に予測することは不可能です。

それでも私たちがデータを見る理由は、「自分がどの程度の荒波に飛び込もうとしているのか」を把握するためです。

- MSCI ACWI:世界全体に分散し、リスクを最小限に抑えつつ平均点を取りたい人向け

- S&P500:米国の主要企業の成長を信じ、適度なリスクで効率よく増やしたい人向け

- NASDAQ100:激しい値動きを許容してでも、ハイテク中心の爆発力に賭けたい人向け

どれが良い・悪いではなく、「あなたの人生の目的に合っているか、そしてそのリスクを愛せるか」。これがすべてです。

安易な「リターン信仰」を捨て、リスクを正しく理解した今のあなたなら、もう迷いはないはずです。決めたインデックスを、自信を持って、強い握力で握りしめていきましょう。

信じる指数を決めたら次は「じゃあ実際にどのファンドを買えばいいの?」

気になると思います。

今回取り上げた3つのインデックスについて、新NISA対象ファンドのコストを徹底比較した詳細記事もぜひチェックしてみてください。

コメント